BRASIL PRECISA FAZER UM ESTUDO CONCRETO DO POTENCIAL ENERGÉTICO DE TODAS AS SUAS FONTES

O projeto Perspectivas 2020 convidou o geólogo e membro da Associação dos Engenheiros da Petrobrás (Aepet), Luciano Chagas, para fazer uma leitura do que aconteceu em 2019 e avaliar as oportunidades e desafios do ano vindouro. Em sua visão, o setor de óleo e gás teve pontos positivos – como os avanços na parte regulatória -, mas também teve aspectos negativos, como a política de preços da Petrobrás e o resultado recentes dos leilões. Para o ano que vem, Chagas elenca uma série de medidas que podem contribuir para um melhor ambiente de negócios. Uma delas é a realização de um inventário concreto dos ativos energéticos brasileiros, levando em conta as mais diferentes fontes disponíveis no país. “Há uma profusão de números irreais sem quaisquer significados e que estão contidos em muitos prognósticos e até mesmo nas expectativas que compõem cenários apresentados por diferentes empresas e entidades governamentais. Como se pode planejar um País se não sabemos da suas potencialidades?”, questionou. O geólogo também fala da venda de ativos da Petrobrás, dos preços do barril de petróleo, entre outros aspectos do mercado. Vejamos suas opiniões.

O projeto Perspectivas 2020 convidou o geólogo e membro da Associação dos Engenheiros da Petrobrás (Aepet), Luciano Chagas, para fazer uma leitura do que aconteceu em 2019 e avaliar as oportunidades e desafios do ano vindouro. Em sua visão, o setor de óleo e gás teve pontos positivos – como os avanços na parte regulatória -, mas também teve aspectos negativos, como a política de preços da Petrobrás e o resultado recentes dos leilões. Para o ano que vem, Chagas elenca uma série de medidas que podem contribuir para um melhor ambiente de negócios. Uma delas é a realização de um inventário concreto dos ativos energéticos brasileiros, levando em conta as mais diferentes fontes disponíveis no país. “Há uma profusão de números irreais sem quaisquer significados e que estão contidos em muitos prognósticos e até mesmo nas expectativas que compõem cenários apresentados por diferentes empresas e entidades governamentais. Como se pode planejar um País se não sabemos da suas potencialidades?”, questionou. O geólogo também fala da venda de ativos da Petrobrás, dos preços do barril de petróleo, entre outros aspectos do mercado. Vejamos suas opiniões.

Como viu o seu setor no ano de 2019 ?

Com realizações positivas e outras muito negativas. Nas positivas, destaco os avanços da ANP concernentes às regulamentações, criando caminhos que separam os pequenos dos médios e grandes atores produtores e investidores no setor petróleo na E&P. Também a oferta permanente de áreas é bastante salutar.

No lado do P&DI, é lamentável a perda de primazia da Petrobrás, a maior empresa brasileira e detentora dos melhores ativos do Pré-Sal, para empresas alhures. Se a Petrobrás investiu no setor, não houve divulgação na mídia, não contribuindo assim para a propagação de conhecimentos tão necessários para o Brasil. Isso era comum no passado e muito contribuiu para o desenvolvimento do setor.

Relativo às vendas exploratórias, a Petrobrás tem conseguido bons preços na venda dos ativos onshore, principalmente as dos pólos do Rio Grande do Norte, Riacho Forquilha e Macau. Como as empresas que adquiriram os ativos têm expertise real e/ou potencial, espero que elas consigam, pelo menos, aumentar em dobro a produção atual. As minhas expectativas eram de que os valores de aquisição fossem próximos à metade dos valores pagos. As vendas feitas levarão as empresas adquirentes a verdadeiros malabarismos de gestão e uso de tecnologias de ponta para obter lucros nos ativos que compraram.

Relacionado ainda ao item anterior e incluindo os preços praticados no mercado internacional do petróleo e gás, da ordem de US$ 55.00 a US$ 60.00 em barril de óleo equivalente (boe) em 2019, as produções dos campos terrestres com breakevens médios da ordem de US$ 45 a 50 boe, têm que ser aumentadas substantivamente para que se possa pagar os investimentos em aquisição e os futuros a serem feitos na implantação industrial, perfuração ou recuperação de poços e no aumento de produção. Torço para que tudo dê certo, pois senão será um completo e indesejável desastre.

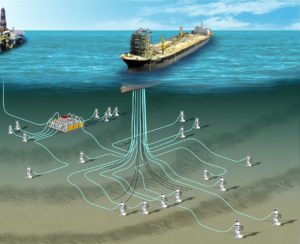

No lado dos desinvestimentos de campos ou acumulações offshore, a Petrobrás não tem, a meu ver, conseguido bons resultados. Por exemplo, Maromba, vendido por US$ 100 milhões, vale, na minha análise, algo como pelo menos US$ 300 milhões. Isto porque os óleos pesados do Brasil têm boa mobilidade apesar de densos. Quem investiu nisso, por exemplo em EOR como a Equinor em Pelegrino e a Enauta, em Atlanta, com um incremento na sua produção primária atingindo vazões 10 mil boe diários/poço, junto, é claro, com os respectivos consorciados, têm obtido resultados substantivos conseguindo assim pagar os vultosos investimentos feitos ou estão acumulando caixa para assim proceder, apesar do preço atual relativamente baixo do barril do petróleo.

No lado dos desinvestimentos de campos ou acumulações offshore, a Petrobrás não tem, a meu ver, conseguido bons resultados. Por exemplo, Maromba, vendido por US$ 100 milhões, vale, na minha análise, algo como pelo menos US$ 300 milhões. Isto porque os óleos pesados do Brasil têm boa mobilidade apesar de densos. Quem investiu nisso, por exemplo em EOR como a Equinor em Pelegrino e a Enauta, em Atlanta, com um incremento na sua produção primária atingindo vazões 10 mil boe diários/poço, junto, é claro, com os respectivos consorciados, têm obtido resultados substantivos conseguindo assim pagar os vultosos investimentos feitos ou estão acumulando caixa para assim proceder, apesar do preço atual relativamente baixo do barril do petróleo.

Também na desverticalização feita pela atual administração da Petrobrás, adjetivada de desinvestimentos – para mim, eufemismo de privatizações lenta -, a Petrobrás, intuo, terá seu caixa deprimido no futuro próximo, em razão desta política propositadamente suicida, na minha interpretação. Aliás, ela já está pagando caro pelo uso dos dutos da NTS, que ela era proprietária e terá, assim, redução no seu faturamento bruto.

Já na área de preços de combustíveis, a Petrobrás ao incorporar os valores de internação aos preços internacionais praticados, encarece o petróleo e derivados já carregados de impostos, onerando a população via preço abusivo. Esta é a razão do aumento desenfreado na importação de petróleo, facilitando a vida das empresas alhures. Há perda expressiva de market share pela Petrobrás e ainda vendendo combustíveis e energéticos mais caros. É um “case” inédito no mundo, uma empresa perder propositadamente, para outros, o seu próprio mercado.

É muito positivo o incremento expressivo da produção oriunda dos reservatórios do Pré-Sal, produto de investimentos passados feitos há 7-10 anos. Lamentável é a contratação de equipamentos e instalações no exterior de FPSO’s, replicantes, navios etc., impactando ou falindo os estaleiros e a indústria nacional, que assiste quase que passivamente o seu desmonte, o que é absolutamente incompreensível. Também a população desempregada e endividada assiste a tais descalabros sem reação sindical e patronal, enquanto os operários de países alhures estão empregados e fabricando equipamentos para o nosso uso.

Nos leilões, apesar dos valores expressivos obtidos nas vendas, o arrecadado foi um fracasso relativo. Dinheiro novo foi muito pouco e só dos chineses investiram como sempre fazem em todo o mundo, garantido assim os energéticos para seu consumo e que ajudam a manter o seu ainda elevado crescimento econômico. Atribuo o fracasso a três principais razões: 1- exagero nas expectativas feitas pelo Ministério da Economia por absoluta ausência de análise conjuntural. Confiaram excessivamente que a qualidade dos ativos, em termos de volume e dos excelentes índices de produtividade dos reservatórios (os melhores do mundo) que trariam fortunas de fora nas aquisições; 2- Imensas disponibilidades mundiais de recursos prospectivos no Cazaquistão, Guianas, no mar da África do Sul, Irã, México (gôlfo e onshore) etc. As empresas maiores ao não investirem aqui, podem atribuir a culpa como exclusiva do modelo de partilha vigente, vulnerando-o e facilitando a volta do modelo de concessão que, na minha opinião, é muito bom para as empresas em termos de retornos financeiros e ruim para o País em termos de matriz energética própria e diversificada, onde aliás o Brasil é campeão mundial. Para termos crescimentos econômicos expressivos que tanto o Brasil precisa, é necessária a garantia de ativos que gerem crescimento, como se faz com o energético petróleo.

Nos leilões, apesar dos valores expressivos obtidos nas vendas, o arrecadado foi um fracasso relativo. Dinheiro novo foi muito pouco e só dos chineses investiram como sempre fazem em todo o mundo, garantido assim os energéticos para seu consumo e que ajudam a manter o seu ainda elevado crescimento econômico. Atribuo o fracasso a três principais razões: 1- exagero nas expectativas feitas pelo Ministério da Economia por absoluta ausência de análise conjuntural. Confiaram excessivamente que a qualidade dos ativos, em termos de volume e dos excelentes índices de produtividade dos reservatórios (os melhores do mundo) que trariam fortunas de fora nas aquisições; 2- Imensas disponibilidades mundiais de recursos prospectivos no Cazaquistão, Guianas, no mar da África do Sul, Irã, México (gôlfo e onshore) etc. As empresas maiores ao não investirem aqui, podem atribuir a culpa como exclusiva do modelo de partilha vigente, vulnerando-o e facilitando a volta do modelo de concessão que, na minha opinião, é muito bom para as empresas em termos de retornos financeiros e ruim para o País em termos de matriz energética própria e diversificada, onde aliás o Brasil é campeão mundial. Para termos crescimentos econômicos expressivos que tanto o Brasil precisa, é necessária a garantia de ativos que gerem crescimento, como se faz com o energético petróleo.

Qual é a sua expectativa para 2020 ?

Os preços do petróleo deflacionados continuarão nos mesmos patamares de 2019, face a capacidade excedente e instalada de produção mundial. Ressalto, entretanto, que o preço do petróleo curiosamente não é consequente da lei da oferta e procura, como a maioria imagina. Ele é construído de acordo com as conveniências geopolíticas dos países do primeiro mundo, os que podem provocar crises, como é característica usual do setor, com preços alterados de acordo com as necessidades dos mais fortes, para mais ou para menos. A Guerra comercial USA versus asiáticos, principalmente China e Índia, terá forte impacto no contexto das flutuações de preços. Esta será a grande incerteza, segundo analistas renomados.

Na área de disponibilidade de petróleo no mundo, os volumes de gás e de óleo disponíveis, como os existentes nos folhelhos nos EUA, quase todos com fluxos de caixa negativos e deficitários, com breakevens médios na casa de US$ 60, continuarão a contribuir como vilões dos preços menores, juntos com os óleos abundantes e ora disponíveis para a produção imediata na Venezuela, Irã, Cazaquistão etc. Continuará portanto a abundância de oferta segundo as disponibilidades atuais. Mesmo com os esforços da OPEP de redução de cotas de produção e da quase insolvência de empresas produtoras de folhelhos (shales) como a Chesapeake, que opera fraturando os folhelhos dos Marcellus, Barnett e Hanynesville, ditos como situados entre os melhores do mundo.

Continuarão as vendas de ativos do Pós e Pré-sal, mesmo com a administração atual da Petrobrás afirmando que a exploração do Pré-Sal é o seu novo “core business”. Eles continuarão a vender tais ativos exploratórios, exploratórios e de produção, estes últimos principalmente na Bacia de Campos, que apresentam baixas recuperações por pouco ou nenhum investimento da Petrobras em EOR, o que torna irrisório os valores dos ativos de produção já instalados. No onshore continuarão as vendas com critérios pouco transparentes para nós, mortais, mas vaticino que os preços relativos serão bem menores que os obtidos em 2019, face a conjuntura mundial de disponibilidades destes tipos de ativos. Também a privatização lenta da Petrobrás continuará nas áreas de “mid” e “downstream”, o que dificultará sobremaneira o gerenciamento conjunto e o faturamento da empresa nos momentos de crise e seus impactos respectivos em cada elo da cadeia produtiva. Para os investidores nacionais, os que têm cacife financeiro ou conseguem investidores com menor aversão ao risco, isto representará boas oportunidades de se fazer bons investimentos.

Continuarão as vendas de ativos do Pós e Pré-sal, mesmo com a administração atual da Petrobrás afirmando que a exploração do Pré-Sal é o seu novo “core business”. Eles continuarão a vender tais ativos exploratórios, exploratórios e de produção, estes últimos principalmente na Bacia de Campos, que apresentam baixas recuperações por pouco ou nenhum investimento da Petrobras em EOR, o que torna irrisório os valores dos ativos de produção já instalados. No onshore continuarão as vendas com critérios pouco transparentes para nós, mortais, mas vaticino que os preços relativos serão bem menores que os obtidos em 2019, face a conjuntura mundial de disponibilidades destes tipos de ativos. Também a privatização lenta da Petrobrás continuará nas áreas de “mid” e “downstream”, o que dificultará sobremaneira o gerenciamento conjunto e o faturamento da empresa nos momentos de crise e seus impactos respectivos em cada elo da cadeia produtiva. Para os investidores nacionais, os que têm cacife financeiro ou conseguem investidores com menor aversão ao risco, isto representará boas oportunidades de se fazer bons investimentos.

Os leilões ANP deverão ser intensificados com a oferta permanente de blocos exploratórios e de produção. Falo das medidas já aprovadas e daquelas ainda em gestação.

A importação de derivados de petróleo continuará como também será mantida a política insana de combustíveis caros ora vigente. O povo e os caminhoneiros que se danem.

A produção do Pré-Sal aumentará face aos investimentos feitos há muito, e só terá boa serventia se priorizarmos o consumo nacional ao invés de sermos exportadores da matéria prima óleo bruto.

A julgar pelos pedidos e status quo, os contratos dos leilões mudarão, voltando ao modelo de concessão, para infelicidade do Brasil.

O que gostaria de sugerir para que o segmento de negócios onde atua fosse mais ativo?

Se os homens públicos pensassem mais no Brasil e na nossa população eu sugeriria:

Se os homens públicos pensassem mais no Brasil e na nossa população eu sugeriria:

Mudança na política de preços do petróleo e combustíveis, atrelando-os aos preços internacionais sem embutir os preços de internação, usando uma média móvel com valores históricos de pelo menos 6 meses, evitando assim picos bruscos de flutuações. Tornaria fácil, via preços, refinar e produzir petróleo no Brasil. Isso também poderá alterar proativamente o preço da cara molécula, o gás, criando políticas e incentivos para incrementos da sua produção visando a obtenção de melhores preços de venda da molécula.

Fazer um inventário concreto dos ativos energéticos brasileiros até então inexistentes, via incentivo e disponibilização de verbas ora existentes para universidades públicas e privadas de boa qualidade e até entidades particulares. Afirmo que, na área de petróleo, onde tenho grande afinidade e relativos bons conhecimentos, não sabemos quanto temos de ativos bem classificados com os seus respectivos nomes, de acordo com as definições mundiais, ou seja, as reservas, as reservas provadas, as prováveis, os recursos prospectivos e os contingentes etc. Há uma profusão de números irreais sem quaisquer significados e que estão contidos em muitos prognósticos e até mesmo nas expectativas que compõem cenários apresentados por diferentes empresas e entidades governamentais. Como se pode planejar um País se não sabemos da suas potencialidades?

Na área de regulação, sugeriria que a ANP tomasse medidas mais drásticas no sentido de delimitação completa de ativos ou acumulações descobertas, como Uirapuru, Sagitário, Carcará, Guanxuma, toda área de Búzios e adjacências, etc. Nos ativos ricos em gás, tipo Carcará e adjacências, com volumes de abundantes e gás e de difícil reinjeção (face à pressão de poro elevadíssima dos seus reservatórios), os números das disponibilidades de gás descobertos são superlativos e a sua completa delimitação é mais que necessária. Isso sim realmente poderá contribuir até na mudança para uma matriz energética mais limpa, se realmente conhecermos os volumes descobertos e ainda enterrados e, às vezes, creio, propositadamente olvidados. Isso é uma necessidade de Brasil que é superior as das empresas que detêm os ativos, que somente os dimensionarão quando lhes for melhor conveniente.

Que quando a Petrobrás vender os seus ativos, de quaisquer matizes ou tamanho, também entregue junto os acervos completos, digo todos, pois eles depois das vendas não têm quaisquer serventias para quem o vendeu. Por que reter os acervos?

publicada em 16 de dezembro de 2019 às 5:00

publicada em 16 de dezembro de 2019 às 5:00

[…] LEIA A OPINIÃO COMPLETA NO NOSSO SITE. […]

[…] Fonte: Petro Notícias […]